Numéro 1 de notre palmarès des meilleures SCPI, grande première pour PF Grand Paris

Publié le 26 janvier 2020

(0 lectures)

Depuis 2017, PF Grand Paris a bien grandi

Créée en 1966, la SCPI PF1, SCPI historique de la société de gestion Perial était fermée aux nouvelles souscriptions depuis plus de 20 ans. En 2017, la société de gestion Perial a décidé de la rouvrir à la commercialisation, avec une stratégie d'investissement axée sur la dynamique du projet urbain du Grand Paris.

Avec 140 km² d'espace urbain à aménager pour 29 milliards d'euros, le projet du Grand Paris est le plus grand chantier d'infrastructure en Europe. La région Ile-de-France, 1er marché européen en immobilier tertiaire, redessine ainsi son offre immobilière : rénovations, créations de nouvelles surfaces, rationalisation des pôles tertiaires existants et créations intégrales de nouveaux pôles. Autant d’opportunités que Périal souhaite saisir.

Avec 94% de bureaux dont plus de ¾ à Paris et en région parisienne, la SCPI PF Grand Paris est ainsi devenu le véhicule de référence de l’épargne immobilière sur le Grand Paris. En 2018, la société de gestion expliquait commencer déjà à ressentir ces effets dans la valorisation du patrimoine, en hausse de plus de 3% au 31 décembre 2017.

De bons indicateurs financiers, un dynamisme dans la gestion du portefeuille et la bonne orientation de Grand Paris, sur le plan locatif comme sur celui de l’investissement, sont tant de signaux positifs pour les porteurs de parts. Dès 2018, ceux-ci ont été récompensé avec une revalorisation de 4.90%* en mai. Et la belle histoire ne faisait que commencer…

>> Je reçois une information détaillée sur la SCPI PF Grand Paris

Grande Performance et gros potentiel

En ce qui concerne les distribution, PF Grand Paris n’est pas en reste. En 2018, le TDVM** est ressorti à 4,4%*. Et à cela s’ajoute donc la revalorisation pour faire une performance totale en 2018 de 9.3%* !

Le rendement est resté stable en 2019. Selon nos estimations, il devrait ressortir à 4.37%* par rapport au prix de la part au premier janvier 2019. Le montant distribué est donc supérieur à celui versé en 2018, étant donné que le prix de la part a grimpé de 4.9%* entre janvier 2018 et janvier 2019.

Mais outre le rendement, le patrimoine a continué à se revaloriser sur l’année 2019, grâce au dynamisme du projet Grand Paris et à la bonne gestion de la société Perial. Pour la deuxième année consécutive, les porteurs de parts ont ainsivu leur part se revalorise, de 3.66%*. Au final, la performance 2019 avoisine les 8%*

Malgré plusieurs hausses du prix de la part ces dernières années, le potentiel n’est pas épuisé. Pour estimer ce potentiel, les analystes se basent notamment sur la valeur de reconstitution de la part de la SCPI, fournie par la société de gestion. Cet indicateur correspond à la valeur du parc immobilier. Or, malgré plusieurs revalorisations ces derniers mois, l'écart entre la valeur de reconstitution et le prix de la part est encore élevé, à +8.25%*. De quoi espérer de nouvelles revalorisations dans les prochains mois et les prochaines années.

>> Je reçois une information détaillée sur la SCPI PF Grand Paris

Grand Paris à crédit

Pour vous permettre de coupler les qualités de SCPI avec l'effet de levier du crédit, dans un univers de taux particulièrement bas, MeilleurPlacement vous propose des offres pour souscrire à des parts de SCPI à crédit.

Vous choisissez deux ou trois SCPI de qualité (pour diversifier) et grâce aux rendements de ces SCPI, aux taux bas et au levier du crédit, vous vous construisez, pour un effort d'épargne réduit (les mensualités sont payées en partie par les revenus de la SCPI) un patrimoine conséquent à long terme.

Exemple : Si on prend le financement de 100 000 euros de la SCPI Primovie (TDVM* 2018 de 4,5 %) et 100 000 euros de la SCPI PF Grand Paris (TDVM* 2018 de 4,4 %) sur 25 ans, l'effort d'épargne mensuel serait de 202.09 euros (hors fiscalité), soit un TRI de 12.17%

>> Je souhaite recevoir une information détaillée sur les Offre SCPI à crédit de MeilleurPlacement

Pourquoi pas dans l’assurance vie ?

La SCPI PF Grand Paris présente en plus l'intérêt d'être éligible à l'assurance-vie, et notamment dans le contrat sans frais d'entrée Netlife. Un cadre qui offre à la SCPI plusieurs atouts :

• Des avantages fiscaux : Vous oubliez la fiscalité des revenus fonciers (TMI +PS) et des plus-values immobilières (36.2%). C'est la fiscalité du contrat d'assurance vie qui s'applique. Sur l'assurance-vie, les gains ne sont imposés qu'au moment des rachats. Si vous êtes en plus values, un prélèvement s'applique : TMI ou 12.8% pour les contrats de moins de 8 ans + 17.2% de prélèvements sociaux sur les gains des unités de compte. Mais si le contrat a plus de 8 ans, la fiscalité est plus douce : l'assuré obtient un abattement annuel de 4600 euros (9200 euros pour un couple) sur ces gains et le taux peut baisser à 7.5%. Les prélèvements sociaux restent par contre à 17.2% sans abattement.

• La liquidité est accrue car l'assureur, Apicil, assure la liquidité des parts sur son propre stock

• Une jouissance des parts plus rapide : Dès le premier jour du 2ème mois qui suit l'acquisition. Hors assurance-vie, l’entrée en jouissance des parts est fixée au premier jour du sixième mois suivant la signature du bulletin de souscription et le paiement de l’intégralité du prix de souscription.

• Le prix d'achat est réduit par rapport au prix de souscription en direct. 2.5% de réduction pour la SCPI PF Grand Paris. Cela vient réduire mécaniquement la commission de souscription et augmenter le rendement communiqué par la société de gestion (hors frais de gestion du contrat d'assurance vie).

A noter : dans certains contrats, l'assureur ne verse pas 100% des rendements des SCPI. Ce n'est pas le cas sur le contrat Netlife

>> Je reçois une documentation complète sur le contrat d'assurance vie Netlife de Spirica

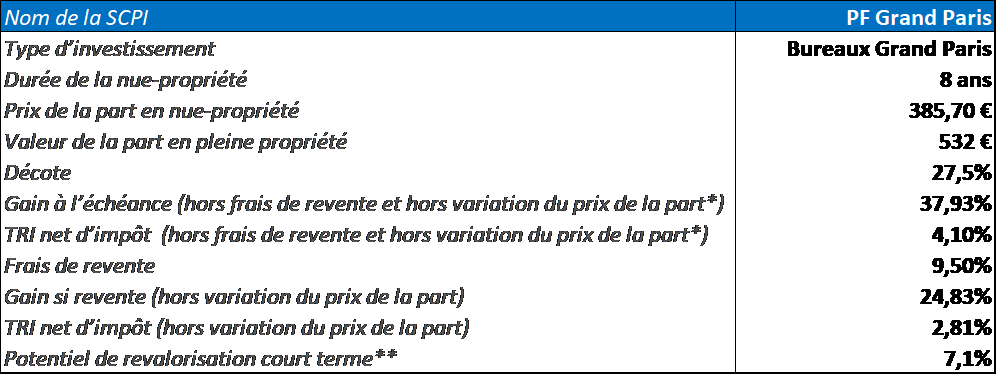

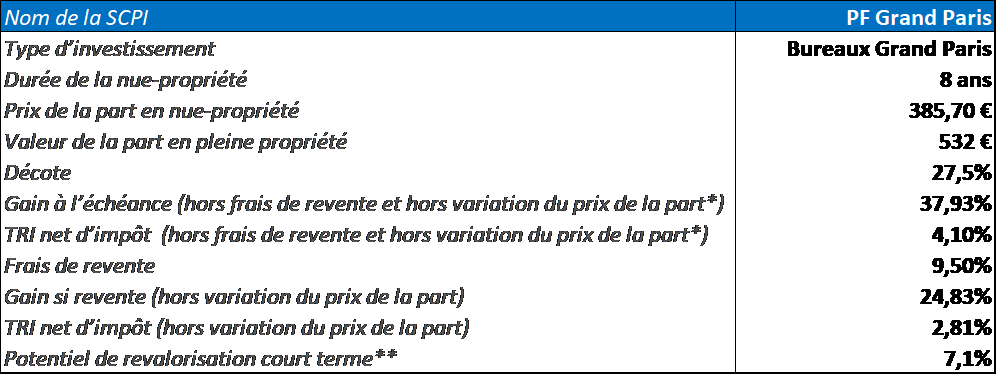

PF Grand Paris en nue-propriété

La propriété d'un bien peut être démembrée, c'est à dire séparée en deux droits sur ce bien : L'usufruit, qui donne droit d'user du bien ou d'en tirer les profits, et la nue-propriété. Le nu-propriétaire possède le bien mais sans en avoir la jouissance. Concrètement, sur un bien mis en location et démembré pendant 10 ans, l'usufruitier va recevoir les loyers pendant 10 ans, tandis que le nu-propriétaire récupérera la pleine propriété du bien au bout de 10 ans.

Détenir la nue-propriété de part de SCPI peut s'avérer très intéressant :

- Le risque n'est pas très élevé puisque le remembrement est mécanique : le nue-propriétaire va devenir plein-propriétaire des parts à l'échéance du démembrement, et l'investissement a donc de grandes chances de se revaloriser.

- L'espérance de gain peut venir de deux sources. Tout d'abord, le remembrement : admettons que vous achetiez pour 50 000 euros de la nue-propriété sur 5 ans des parts de la SCPI PF Grand Paris, égale à 81.5% de la pleine propriété. Vous savez d'ores et déjà que votre placement va passer de 81,5% à 100% en 5 ans. Soit une performance annuelle de 4,01%, et sans compter la revalorisation des parts qui peut donc vous amener une deuxième source de rentabilité.

- Le cadre fiscal est sans comparaison : pas d'IFI puisque c'est l'usufruitier qui doit déclarer le bien dans son patrimoine, pas d'IR ni prélèvements sociaux (pas de revenus), pas de plus-value sur le remembrement (qui n'est pas fiscalisé). Le nu-propriétaire n'est donc pas concerné par la fiscalité lourde de l'immobilier sauf en cas de plus-value (qui viendrait alors augmenter la rentabilité nette du placement)

>> Je souhaite recevoir une information détaillée sur l'acquisition de parts de la SCPI PF Grand Paris en nue-propriété

Communication non contractuelle à but publicitaire

* Les performances passées ne sont pas un indicateur fiable des performances futures.Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi dans une SCPI n’est pas garanti. La valeur de part d'une SCPI évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier d'entreprise. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille de la SCPI.

- La liquidité. La SCPI n’étant pas un produit coté, elle présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier d'entreprise et du marché des parts de SCPI.

** TDVM : Le Taux de Distribution sur Valeur de Marché mesure le niveau de distribution historique. Il est la division du dividende brut avant prélèvement libératoire versé au titre de l’année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuées) par le prix de part acquéreur moyen de l’année N.

***Pour l’estimation du TDVM 2019, nos experts se sont basés sur les distributions aux T1, T2 et T3 et ont pris comme hypothèse prudente que la distribution au T4 était égale à celle du T3. Ils ont ensuite divisé les distributions annuelles par le prix de la part au 1er janvier.

Créée en 1966, la SCPI PF1, SCPI historique de la société de gestion Perial était fermée aux nouvelles souscriptions depuis plus de 20 ans. En 2017, la société de gestion Perial a décidé de la rouvrir à la commercialisation, avec une stratégie d'investissement axée sur la dynamique du projet urbain du Grand Paris.

Avec 140 km² d'espace urbain à aménager pour 29 milliards d'euros, le projet du Grand Paris est le plus grand chantier d'infrastructure en Europe. La région Ile-de-France, 1er marché européen en immobilier tertiaire, redessine ainsi son offre immobilière : rénovations, créations de nouvelles surfaces, rationalisation des pôles tertiaires existants et créations intégrales de nouveaux pôles. Autant d’opportunités que Périal souhaite saisir.

Avec 94% de bureaux dont plus de ¾ à Paris et en région parisienne, la SCPI PF Grand Paris est ainsi devenu le véhicule de référence de l’épargne immobilière sur le Grand Paris. En 2018, la société de gestion expliquait commencer déjà à ressentir ces effets dans la valorisation du patrimoine, en hausse de plus de 3% au 31 décembre 2017.

De bons indicateurs financiers, un dynamisme dans la gestion du portefeuille et la bonne orientation de Grand Paris, sur le plan locatif comme sur celui de l’investissement, sont tant de signaux positifs pour les porteurs de parts. Dès 2018, ceux-ci ont été récompensé avec une revalorisation de 4.90%* en mai. Et la belle histoire ne faisait que commencer…

>> Je reçois une information détaillée sur la SCPI PF Grand Paris

Grande Performance et gros potentiel

En ce qui concerne les distribution, PF Grand Paris n’est pas en reste. En 2018, le TDVM** est ressorti à 4,4%*. Et à cela s’ajoute donc la revalorisation pour faire une performance totale en 2018 de 9.3%* !

Le rendement est resté stable en 2019. Selon nos estimations, il devrait ressortir à 4.37%* par rapport au prix de la part au premier janvier 2019. Le montant distribué est donc supérieur à celui versé en 2018, étant donné que le prix de la part a grimpé de 4.9%* entre janvier 2018 et janvier 2019.

Mais outre le rendement, le patrimoine a continué à se revaloriser sur l’année 2019, grâce au dynamisme du projet Grand Paris et à la bonne gestion de la société Perial. Pour la deuxième année consécutive, les porteurs de parts ont ainsivu leur part se revalorise, de 3.66%*. Au final, la performance 2019 avoisine les 8%*

Malgré plusieurs hausses du prix de la part ces dernières années, le potentiel n’est pas épuisé. Pour estimer ce potentiel, les analystes se basent notamment sur la valeur de reconstitution de la part de la SCPI, fournie par la société de gestion. Cet indicateur correspond à la valeur du parc immobilier. Or, malgré plusieurs revalorisations ces derniers mois, l'écart entre la valeur de reconstitution et le prix de la part est encore élevé, à +8.25%*. De quoi espérer de nouvelles revalorisations dans les prochains mois et les prochaines années.

>> Je reçois une information détaillée sur la SCPI PF Grand Paris

Grand Paris à crédit

Pour vous permettre de coupler les qualités de SCPI avec l'effet de levier du crédit, dans un univers de taux particulièrement bas, MeilleurPlacement vous propose des offres pour souscrire à des parts de SCPI à crédit.

Vous choisissez deux ou trois SCPI de qualité (pour diversifier) et grâce aux rendements de ces SCPI, aux taux bas et au levier du crédit, vous vous construisez, pour un effort d'épargne réduit (les mensualités sont payées en partie par les revenus de la SCPI) un patrimoine conséquent à long terme.

Exemple : Si on prend le financement de 100 000 euros de la SCPI Primovie (TDVM* 2018 de 4,5 %) et 100 000 euros de la SCPI PF Grand Paris (TDVM* 2018 de 4,4 %) sur 25 ans, l'effort d'épargne mensuel serait de 202.09 euros (hors fiscalité), soit un TRI de 12.17%

>> Je souhaite recevoir une information détaillée sur les Offre SCPI à crédit de MeilleurPlacement

Pourquoi pas dans l’assurance vie ?

La SCPI PF Grand Paris présente en plus l'intérêt d'être éligible à l'assurance-vie, et notamment dans le contrat sans frais d'entrée Netlife. Un cadre qui offre à la SCPI plusieurs atouts :

• Des avantages fiscaux : Vous oubliez la fiscalité des revenus fonciers (TMI +PS) et des plus-values immobilières (36.2%). C'est la fiscalité du contrat d'assurance vie qui s'applique. Sur l'assurance-vie, les gains ne sont imposés qu'au moment des rachats. Si vous êtes en plus values, un prélèvement s'applique : TMI ou 12.8% pour les contrats de moins de 8 ans + 17.2% de prélèvements sociaux sur les gains des unités de compte. Mais si le contrat a plus de 8 ans, la fiscalité est plus douce : l'assuré obtient un abattement annuel de 4600 euros (9200 euros pour un couple) sur ces gains et le taux peut baisser à 7.5%. Les prélèvements sociaux restent par contre à 17.2% sans abattement.

• La liquidité est accrue car l'assureur, Apicil, assure la liquidité des parts sur son propre stock

• Une jouissance des parts plus rapide : Dès le premier jour du 2ème mois qui suit l'acquisition. Hors assurance-vie, l’entrée en jouissance des parts est fixée au premier jour du sixième mois suivant la signature du bulletin de souscription et le paiement de l’intégralité du prix de souscription.

• Le prix d'achat est réduit par rapport au prix de souscription en direct. 2.5% de réduction pour la SCPI PF Grand Paris. Cela vient réduire mécaniquement la commission de souscription et augmenter le rendement communiqué par la société de gestion (hors frais de gestion du contrat d'assurance vie).

A noter : dans certains contrats, l'assureur ne verse pas 100% des rendements des SCPI. Ce n'est pas le cas sur le contrat Netlife

>> Je reçois une documentation complète sur le contrat d'assurance vie Netlife de Spirica

PF Grand Paris en nue-propriété

La propriété d'un bien peut être démembrée, c'est à dire séparée en deux droits sur ce bien : L'usufruit, qui donne droit d'user du bien ou d'en tirer les profits, et la nue-propriété. Le nu-propriétaire possède le bien mais sans en avoir la jouissance. Concrètement, sur un bien mis en location et démembré pendant 10 ans, l'usufruitier va recevoir les loyers pendant 10 ans, tandis que le nu-propriétaire récupérera la pleine propriété du bien au bout de 10 ans.

Détenir la nue-propriété de part de SCPI peut s'avérer très intéressant :

- Le risque n'est pas très élevé puisque le remembrement est mécanique : le nue-propriétaire va devenir plein-propriétaire des parts à l'échéance du démembrement, et l'investissement a donc de grandes chances de se revaloriser.

- L'espérance de gain peut venir de deux sources. Tout d'abord, le remembrement : admettons que vous achetiez pour 50 000 euros de la nue-propriété sur 5 ans des parts de la SCPI PF Grand Paris, égale à 81.5% de la pleine propriété. Vous savez d'ores et déjà que votre placement va passer de 81,5% à 100% en 5 ans. Soit une performance annuelle de 4,01%, et sans compter la revalorisation des parts qui peut donc vous amener une deuxième source de rentabilité.

- Le cadre fiscal est sans comparaison : pas d'IFI puisque c'est l'usufruitier qui doit déclarer le bien dans son patrimoine, pas d'IR ni prélèvements sociaux (pas de revenus), pas de plus-value sur le remembrement (qui n'est pas fiscalisé). Le nu-propriétaire n'est donc pas concerné par la fiscalité lourde de l'immobilier sauf en cas de plus-value (qui viendrait alors augmenter la rentabilité nette du placement)

Sur 8 ans, de par la décote de 27.5%, acheter des parts de nue-propriété de PF Grand Paris procure un TRI de 4% (hors variation du prix de la part*), 2.81% si on compte les frais au moment de la revente de 9.5%, frais qui sont relativement faibles par rapport au marché. Surtout, la SCPI a un fort potentiel de revalorisation car actuellement, la valeur de reconstitution se situe 8.25% au-dessus de la valeur de la part. Sur 8 ans, on peut donc espérer que la part revalorise plusieurs fois*, ce qui permettrait de compenser les frais de revente, voire de procurer à l'échéance une plus-value en plus des 4% de rendement du remembrement.

>> Je souhaite recevoir une information détaillée sur l'acquisition de parts de la SCPI PF Grand Paris en nue-propriété

Communication non contractuelle à but publicitaire

* Les performances passées ne sont pas un indicateur fiable des performances futures.Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi dans une SCPI n’est pas garanti. La valeur de part d'une SCPI évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier d'entreprise. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille de la SCPI.

- La liquidité. La SCPI n’étant pas un produit coté, elle présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier d'entreprise et du marché des parts de SCPI.

** TDVM : Le Taux de Distribution sur Valeur de Marché mesure le niveau de distribution historique. Il est la division du dividende brut avant prélèvement libératoire versé au titre de l’année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuées) par le prix de part acquéreur moyen de l’année N.

***Pour l’estimation du TDVM 2019, nos experts se sont basés sur les distributions aux T1, T2 et T3 et ont pris comme hypothèse prudente que la distribution au T4 était égale à celle du T3. Ils ont ensuite divisé les distributions annuelles par le prix de la part au 1er janvier.

|

Copyright ©2020

MonFinancier

Conseil Financier indépendant : avec Marc Fiorentino les solutions patrimoines, les solutions boursières, les solutions immobilières |

|

envoyer à un ami

envoyer à un ami