Quel produit choisir pour réduire vos impôts avant la fin de l’année ?

La meilleure réduction d’impôt

Les Fonds d'Investissement de Proximité (FIP) sont des fonds dont l'actif est composé au minimum de 70 % de PME françaises non cotées. Certains FIP sont spécialisés, et notamment investis en Corse, ce qui permet de bénéficier d’une réduction d’impôt plus avantageuse : 30 % de réduction d’impôt pour un FIP Corse contre 18 % pour un FIP investi en France métropolitaine.

A savoir : la réduction s’applique uniquement sur la part réellement investie en sociétés éligibles. Pour donner droit au taux maximum de réduction d’impôt, le FIP doit avoir investi 100 % de ses fonds dans des entreprises éligibles. Si par exemple, les fonds sont investis dans 90 % de sociétés éligibles, la réduction d’impôt sera de 22,5 % pour le FIP et 27 % pour un FIP Corse.

Pour profiter au maximum de la réduction d’impôt, les plafonds d’investissement pour un FIP (et un FCPI) sont les suivants :

• Une personne seule peut investir jusqu’à 12 000 € par an,

• Un couple peut investir jusqu’à 24 000 € par an.

La réduction d’impôt maximale est :

• de 3 600 € maximum pour une personne seule,

• de 7 200 € maximum pour un couple.

Cette réduction d'impôt est obtenue en contrepartie d'un blocage des fonds de 7 à 9 ans (soit jusqu'au 31/12/2033 maximum).

Les performances* des précédents millésimes des FIP Kallisté Capital lancés entre 2008 et 2013 et qui ont été liquidés :

Du fait de l’avantage fiscal, les potentielles moins-values peuvent être compensées par l’économie d’impôt réalisée. Même si l’objectif est d’obtenir tout de même une plus-value hors avantage fiscal, la réduction d’impôt va en partie sécuriser votre investissement. Ceci est d’autant plus vrai si vous choisissez un produit de défiscalisation avec une des réductions d’impôt la plus élevée du marché, ce qui est le cas des FIP Corse (30 % de réduction d’impôt).

>> Je découvre le FIP Kallisté Capital n°17

La durée de blocage de l’épargne investie la plus courte

Les FCPI sont des Fonds communs de placement dans l’innovation qui financent des petites et moyennes entreprises innovantes (au minimum 70 %). Pour le FCPI, la réduction d’impôt maximale équivaut à 18 % des sommes investies. Malgré une plus petite réduction d’impôt (18 % contre 30 % pour un FIP Corse), les FCPI sont jusqu’à présent un placement qui a délivré les meilleures performances* et c’est également un placement qui propose une durée de blocage plus courte.

En effet, en plaçant votre épargne dans un FCPI, celle-ci est bloquée pendant un certain temps. Pour le FCPI Dividendes Plus 12, vous profitez d’une durée de blocage la plus courte du marché, limitée à un maximum de 6 ans. En comparaison, d'autres produits peuvent immobiliser les fonds investis pendant 10 ans.

En conséquence, dans le cas de Dividendes Plus 12, les fonds demeurent bloqués jusqu'au 31/12/2030 au plus tard, soit 6 ans maximum (contre le 31/12/2033 maximum pour le FIP Kallisté Capital 17 dont la durée de blocage est fixée entre 7 et 9 ans). Une fois cette période achevée, le fonds vend ses participations et verse le capital aux détenteurs, accompagnés de plus ou moins-values en fonction des performances des sociétés.

Il ne faut pas oublier que si les FIP et FCPI sont avant tout plébiscités pour leur avantage fiscal, il n'en reste pas moins des placements rémunérateurs. Jusqu’à présent, les meilleures performances sont du côté des FCPI.

Il convient toutefois de rappeler que les performances passées ne préjugent pas des performances futures.

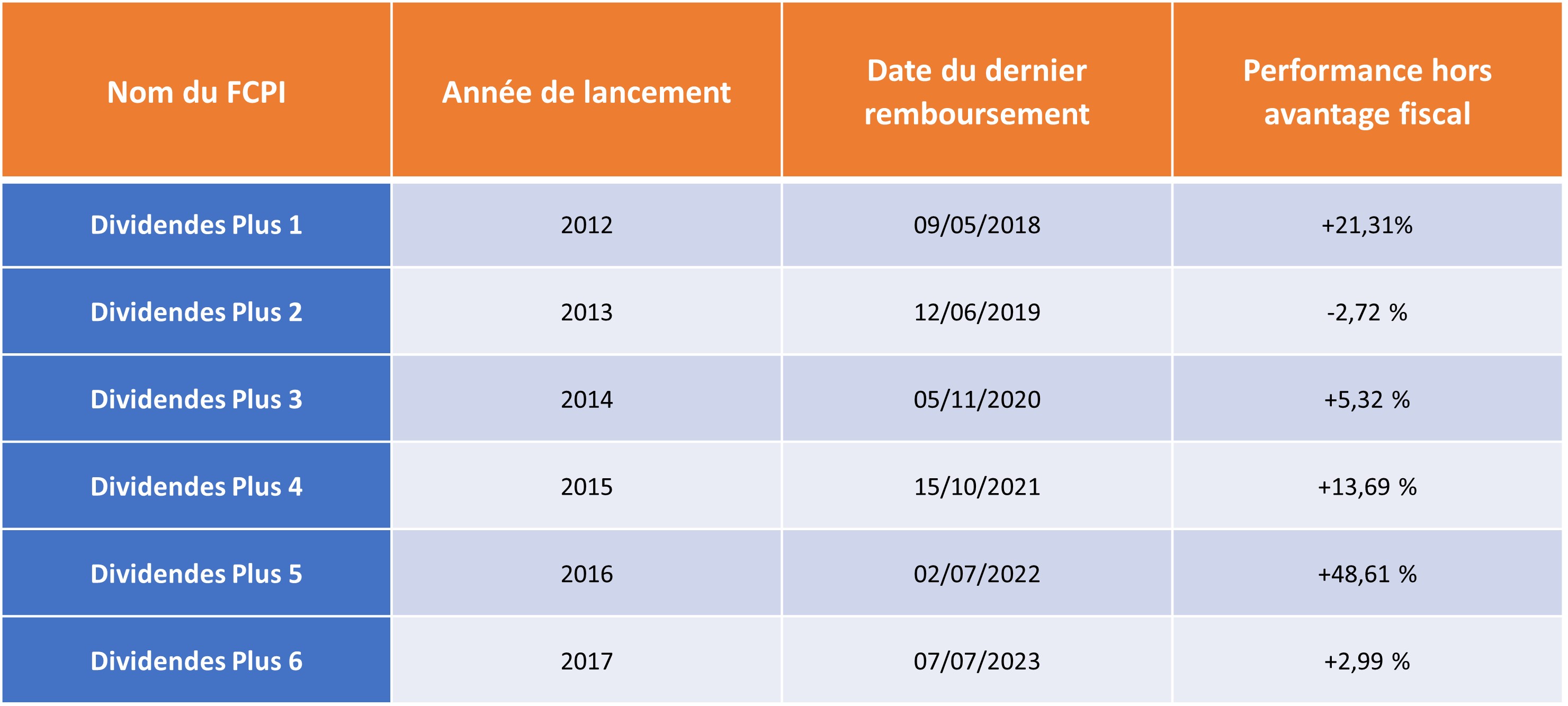

Les performances* des précédents millésimes de Dividendes Plus :

Hors avantage fiscal, il n’est pas rare que les rendements d’un FCPI soient négatifs pour les investisseurs. Mais sur l’ensemble des FCPI gérés par Vatel Capital et dont la liquidation a déjà eu lieu, 10 FCPI sur 11 étaient en performance positive, hors avantage fiscal*.

>> Je découvre le FCPI Dividendes Plus n°12

Un placement durable et peu volatil pour réduire ses impôts

Le GFI (Groupement Forestier d'Investissement) est une société civile à vocation forestière. Son activité est donc rattachée à un ou plusieurs massifs forestiers. Il permet à des investisseurs particuliers d'acheter des parts d'une société civile qui détient des parcelles de forêts. La société de gestion va alors exploiter son actif, c'est-à-dire l'entretenir, prélever les bois matures et les revendre. Elle distribue les revenus à ses associés, les porteurs de parts. Parts dont le prix peut également évoluer avec le marché des forêts et la pousse des arbres non récoltés.

Le GFI (Groupement Forestier d'investissement) représente un placement aux multiples banches puisqu’il permet de profiter :

• De 3 avantages fiscaux (réduction d’impôt de 18 %, Exonération de 75% de droits de succession et donation et exonération d’IFI).

• D’un revenu récurrent (le rendement d’exploitation brut avant les frais du GFI varie entre 1 % et 3 % en moyenne sur 10 ans, soit un rendement net de l'ordre de 1%* après frais de gestion.).

• D’une potentielle hausse du prix de la part (sur les 20 dernières années, le prix de l’hectare a progressé de 3 %* par an en moyenne).

Parmi les avantages fiscaux, les souscripteurs bénéficient, en contrepartie d’un blocage des fonds de 5 ans et demi à 7 ans, d’une réduction d’impôt de 18 % de leur investissement dans la limite de :

• 50 000 € pour une personne seule (soit une réduction d’impôt de 9 000 € maximum),

• 100 000 € pour un couple (soit une réduction d’impôt de 18 000 € maximum).

Au-delà des avantages fiscaux, le GFI permet de placer son épargne dans un actif tangible, responsable et décorrélé des autres actifs, notamment des marchés financiers. Une bonne façon de diversifier son patrimoine et de donner du sens à son épargne dans un cadre sécurisant.

>> Je découvre le GFI France Valley Forêts XII

Une épargne retraite adaptée à votre profil

Le Plan d’Epargne Retraite (PER) est un produit d’épargne spécialement dédié à la préparation de sa retraite. A l’image de l’assurance-vie, vous pouvez investir sur une large sélection de supports d’investissement, du moins risqué (le fonds en euros) au plus risqué (les unités de compte). Il permet alors de réaliser votre allocation d’actifs selon votre profil investisseur (de prudent à dynamique). Par exemple, plus vous vous rapprocherez de la retraite et plus il sera pertinent de s’orienter vers des supports moins risqués pour sécuriser votre épargne. Donc au fil des années, vous pourrez réduire le niveau de risque en réorientant progressivement votre épargne vers les fonds en euros. Une réallocation bienvenue à l’approche de la retraite pour garantir le capital. A l’inverse, plus vous commencez tôt, plus vous pouvez vous autoriser à prendre des risques pour viser un rendement plus élevé.

Au-delà de la constitution d’un capital pour sa retraite, le PER est aussi un produit d’épargne qui permet de réduire ses impôts. Les versements réalisés dans un PER sont déductibles de votre revenu imposable, dans les limites légales. Résultat, vous profitez d’une économie d’impôt proportionnelle à votre tranche marginale d’imposition. La tranche marginale d'imposition se réfère au pourcentage d'impôt sur le revenu que vous payez sur la dernière tranche de votre revenu. Plus votre revenu est élevé, plus votre tranche marginale d'imposition est élevée. En contrepartie, l'épargne investie dans le PER est bloquée jusqu'à l'âge de la retraite.

Exemple : supposons que Marie a un revenu imposable annuel de 40 000 € et qu'elle se trouve dans une tranche marginale d'imposition de 30%. Si Marie décide de verser 3 000 € dans un PER au cours de l'année, ce montant peut être déduit de son revenu imposable. Par conséquent, son revenu imposable serait réduit à 37 000 € (40 000 € - 3 000 €). L'impôt à payer par Marie serait calculé sur la base de 37 000 € plutôt que sur 40 000 €, ce qui entraînerait une économie d'impôt égale à 900 € (3 000 € × 30%).

Si vous réalisez des versements dans un PER avant la fin de l’année, vous baissez ainsi votre impôt sur le revenu à déclarer au printemps prochain.

>> Je découvre meilleurtaux Liberté PER

Communication non contractuelle à caractère publicitaire

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

L’investissement présente un risque de perte en capital, en particulier si la durée d’investissement est courte, et présente un risque de liquidité.

|

Copyright ©2024

MonFinancier

Conseil Financier indépendant : avec Marc Fiorentino les solutions patrimoines, les solutions boursières, les solutions immobilières |

|

envoyer à un ami

envoyer à un ami